Într-un climat economic în care inflația continuă să erodeze puterea de cumpărare, cea mai riscantă decizie financiară a momentului nu este investiția, ci pasivitatea. Datele economice arată clar: banii ținuți cash, în conturi sau „la saltea”, pierd valoare de la o lună la alta, în timp ce piața imobiliară și refinanțarea creditelor oferă una dintre puținele forme reale de protecție a capitalului în 2026.

Într-un climat economic în care inflația continuă să erodeze puterea de cumpărare, cea mai riscantă decizie financiară a momentului nu este investiția, ci pasivitatea. Datele economice arată clar: banii ținuți cash, în conturi sau „la saltea”, pierd valoare de la o lună la alta, în timp ce piața imobiliară și refinanțarea creditelor oferă una dintre puținele forme reale de protecție a capitalului în 2026.

România se află într-un paradox economic rar: Deși inflația rămâne ridicată, accesibilitatea locuirii este mai bună decât în 2019, iar raportul dintre venituri, dobânzi și rate lunare favorizează deciziile active, nu așteptarea.

Inflația penalizează economisirea pasivă

Într-un mediu inflaționist, economiile neinvestite nu sunt neutre, ci se devalorizează constant. Puterea de cumpărare a banilor scade, iar amânarea deciziilor financiare înseamnă, în termeni reali, pierdere de capital.

„Așa cum am susținut mereu în analizele mele pentru publicațiile economice, piața imobiliară nu trebuie privită prin prisma fricii, ci a oportunității matematice. În ianuarie 2026, ne aflăm într-un punct unic: avem salarii aproape duble față de 2019, dar acces la dobânzi mai mici decât atunci. A ține banii 'la saltea' într-un context de inflație ridicată este cea mai sigură metodă de a pierde capital. Banii trebuie să circule. Investiția într-o refinanțare care îți reduce rata și îți eliberează lichiditate lunară este cea mai sănătoasă formă de igienă financiară. Practic, te folosești de contextul bancar pentru a-ți proteja munca.” (Claudiu Trandafir, economist si fondator OferteBancare.ro).

Salarii mai mari, dobânzi mai mici, efort financiar redus

Analiza comparativă 2019 - 2026 indică o realitate greu de ignorat. Salariul mediu net aproape s-a dublat față de 2019, în timp ce dobânzile fixe disponibile astăzi sunt sub nivelurile considerate „bune” în urmă cu șapte ani. Chiar dacă prețurile pe metru pătrat au crescut, efortul lunar pentru plata unei rate raportat la venit este mai mic în prezent, iar accesul la creditare este mai eficient din punct de vedere matematic.

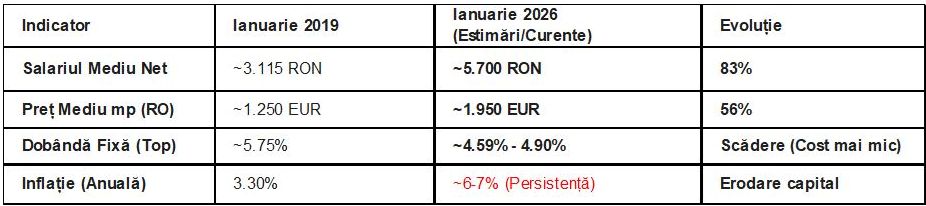

Analiza în oglindă: 2019 vs. 2026 (Date BNR/INS)

Conform datelor statistice, raportul dintre venituri și costul locuirii s-a îmbunătățit semnificativ în ultimii 7 ani:

• Salarii: Salariul mediu net a crescut cu peste 80% (de la ~3.100 lei în ianuarie 2019 la peste 5.700 lei în prezent).

• Dobânzi: În ianuarie 2019, o dobândă fixă „bună” era de 5.7% - 6%. Astăzi, băncile se bat în oferte de refinanțare cu dobânzi fixe ce pornesc de la 4.59%.

• Imobiliare: Deși prețul pe metru pătrat a crescut (media națională de la ~1.250euro la ~1.950euro), efortul financiar pentru plata ratei raportat la salariul mediu este mai mic în 2026.

Atât în 2019, cât și în 2026, mediul economic este marcat de riscuri interne și externe, însă experiența arată că perioadele de incertitudine pot genera oportunități pentru cei care acționează strategic.

În 2019, instabilitatea legislativă internă, tranziția de la ROBOR la IRCC și tensiunile politice s-au suprapus peste un context internațional dominat de războiul comercial SUA - China, Brexit și încetinirea economiei europene.

În 2026, principalele amenințări sunt inflația, care erodează economiile pasive, și un context extern tensionat, caracterizat de conflicte regionale, instabilitate geopolitică și reconfigurarea piețelor de energie, cu impact direct asupra costurilor și deciziilor economice.

Refinanțarea - scut împotriva inflației

Pentru românii cu credite contractate în ultimii ani, refinanțarea devine una dintre cele mai eficiente forme de „igienă financiară”. Mutarea unui credit cu dobândă variabilă ridicată către o dobândă fixă mai mică poate genera economii lunare de 900 - 1.000 de lei, bani care altfel ar fi pierduți prin inflație.

„În perioadele inflaționiste, deciziile financiare nu mai sunt despre curaj sau frică, ci despre calcule corecte. În 2026, contextul bancar permite optimizarea costurilor prin refinanțare și repoziționarea inteligentă a creditelor. Cine își analizează datele și acționează informat își poate proteja capitalul chiar și într-un mediu economic tensionat.” (Claudiu Trandafir, economist și fondator OferteBancare.ro)

În 2026, inflația pedepsește pasivitatea. Deciziile financiare calculate - refinanțarea și investițiile imobiliare - devin instrumente esențiale de protejare a capitalului.

OferteBancare.ro este o platformă dezvoltată de Claudiu Trandafir, economist si expert financiar cu o experienta in piata financiar-bancara de peste 25 de ani. Platforma oferăeducație financiară, compararea transparentă a ofertelor de credit și instrumente digitale atât pentru clienți, cât șipentru brokeri, facilitând decizii informate și corecte. Prinservicii integrate - de la consultanță financiară la imobiliare, proiectare și construcții - OferteBancare.ro îșipropune să aducă transparență, încredere și valoareadăugată în relația dintre clienți, brokeri și bănci.